Заполните форму, чтобы получить калькулятор

15 НОЯБРЯ 2021

СТАТЬЯ

Как защитить бизнес от колебаний валютного курса: первые шаги

В бизнесе бывают ситуации, когда изменение курса доллара рушит все планы. Например, компания запланировала закупку у иностранного поставщика по одной цене, но доллар подскочил и расплачиваться приходится уже по другой. Из-за таких проблем сделки могут стать невыгодными, бизнес будет терять или недополучать деньги.

Представьте, насколько проще планировать финансовый результат, если точно знать, сколько конкретно для компании будет стоить доллар через месяц. Это возможно: есть производные финансовые инструменты (ПФИ), которые могут защитить от колебаний курса. Их используют в бизнесе любого размера — и в крупных холдингах, и в небольших торговых компаниях. Давайте разберёмся, что это за инструменты, как они работают и как их использовать.

Представьте, насколько проще планировать финансовый результат, если точно знать, сколько конкретно для компании будет стоить доллар через месяц. Это возможно: есть производные финансовые инструменты (ПФИ), которые могут защитить от колебаний курса. Их используют в бизнесе любого размера — и в крупных холдингах, и в небольших торговых компаниях. Давайте разберёмся, что это за инструменты, как они работают и как их использовать.

Чтобы защититься от колебаний курса, его можно зафиксировать

Начнём с примера. Предположим, компания знает, что через месяц нужно заплатить тысячу долларов поставщику импортного сырья. Долларовых запасов у компании нет: чтобы платить контрагенту, придётся купить валюту за рубли. Какие есть варианты?

Можно купить доллары прямо сейчас и оставить их на счёте, но для этого придётся отвлекать средства из оборота, что не совсем удобно. Или можно подождать месяц и купить валюту в день расчётов с контрагентом. Но и в этом случае есть проблема: если через месяц рубль упадёт, тысяча долларов обойдётся дороже. В бизнесе возникает валютный риск: то есть компания рискует потерять деньги из-за неблагоприятного изменения курса.

Чтобы обезопасить себя от риска, компания может обратиться в банк и сказать, что через месяц ей потребуется тысяча долларов. В ответ банк предложит курс, по которому будет готов продать такой объём валюты через месяц. Если курс приемлем, заключается сделка, и стоимость тысячи долларов через месяц для компании фиксируется.

Можно купить доллары прямо сейчас и оставить их на счёте, но для этого придётся отвлекать средства из оборота, что не совсем удобно. Или можно подождать месяц и купить валюту в день расчётов с контрагентом. Но и в этом случае есть проблема: если через месяц рубль упадёт, тысяча долларов обойдётся дороже. В бизнесе возникает валютный риск: то есть компания рискует потерять деньги из-за неблагоприятного изменения курса.

Чтобы обезопасить себя от риска, компания может обратиться в банк и сказать, что через месяц ей потребуется тысяча долларов. В ответ банк предложит курс, по которому будет готов продать такой объём валюты через месяц. Если курс приемлем, заключается сделка, и стоимость тысячи долларов через месяц для компании фиксируется.

Каким бы ни был реальный рыночный курс в момент расчётов, банк продаст доллары по условиям сделки.

В момент заключения сделки компания фиксирует с банком все существенные условия — валюту, сумму и курс, но фактически рассчитывается в конкретный день в будущем. В нашем случае — через месяц. В деловой практике такая сделка называется валютным форвардным контрактом, или просто валютным форвардом.

На практике валютные форварды могут быть поставочными или расчётными.

Если смотреть в целом, то все производные финансовые инструменты (ПФИ) можно разделить на поставочные и расчетные.

Рассмотрим отличия на примере валютного форварда: в расчетных – поставка валюты не происходит, одна из сторон в дату расчетов по контракту выплачивает только разницу между курсом, зафиксированным в контракте и рыночным курсом, сложившимся в указанную дату (дату фиксинга) применительно к номиналу сделки. Как правило, такие сделки заключаются, когда у компании имеется в договоре поставки валютная оговорки, то есть цена договора зависит от курса Банка Росси. Подробнее об этом читайте в статье «4 ситуации, в которых возникает валютный риск».

В поставочных форвардах — по контрактам осуществляется поставка валюты. Далее мы будем рассказывать про поставочные ПФИ.

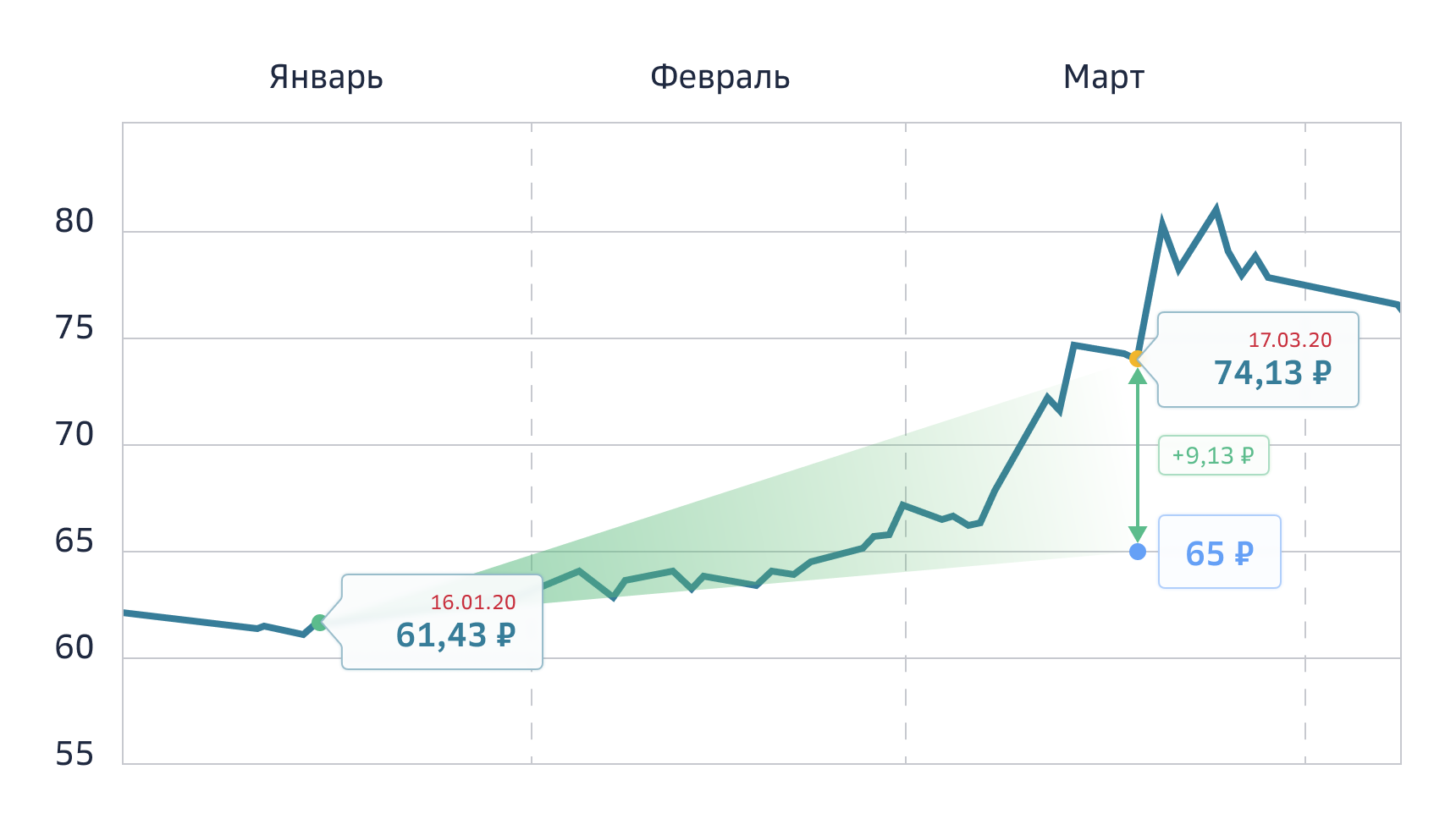

Например, 16 января 2020 года доллар стоил 61,43 ₽. Компания заключила контракт, рассчитаться по которому нужно в марте. За два месяца доллар поднялся до 74,13 ₽ — стал на 12,7 ₽ дороже. Но в момент заключения контракта компания сразу взяла валютный форвард с курсом 65 ₽, чтобы снизить риски. В итоге в марте она купит доллар по 65 ₽, на 9,13 ₽ дешевле рыночного курса.

Данный пример имеет гипотетический характер и не гарантирует аналогичной ситуации в будущем.

На практике валютные форварды могут быть поставочными или расчётными.

Если смотреть в целом, то все производные финансовые инструменты (ПФИ) можно разделить на поставочные и расчетные.

Рассмотрим отличия на примере валютного форварда: в расчетных – поставка валюты не происходит, одна из сторон в дату расчетов по контракту выплачивает только разницу между курсом, зафиксированным в контракте и рыночным курсом, сложившимся в указанную дату (дату фиксинга) применительно к номиналу сделки. Как правило, такие сделки заключаются, когда у компании имеется в договоре поставки валютная оговорки, то есть цена договора зависит от курса Банка Росси. Подробнее об этом читайте в статье «4 ситуации, в которых возникает валютный риск».

В поставочных форвардах — по контрактам осуществляется поставка валюты. Далее мы будем рассказывать про поставочные ПФИ.

Например, 16 января 2020 года доллар стоил 61,43 ₽. Компания заключила контракт, рассчитаться по которому нужно в марте. За два месяца доллар поднялся до 74,13 ₽ — стал на 12,7 ₽ дороже. Но в момент заключения контракта компания сразу взяла валютный форвард с курсом 65 ₽, чтобы снизить риски. В итоге в марте она купит доллар по 65 ₽, на 9,13 ₽ дешевле рыночного курса.

Данный пример имеет гипотетический характер и не гарантирует аналогичной ситуации в будущем.

Динамика курса доллара за январь–март 2020 года, источник банки.ру

Для снижения валютного риска часто применяют ещё один инструмент — опцион. У него та же функция — зафиксировать курс, но опцион даёт предпринимателю больше свободы. Если компания заключает форвардный контракт, то она обязана выполнить свою часть сделки — купить у банка через месяц валюту. Если компания купила опцион, она может отказаться от покупки у банка валюты по зафиксированному курсу, например, если через месяц рубль укрепился.

Фиксация курса — не игра наудачу и не способ спекуляции на валютном рынке. Это параллельная активность с основной деятельностью. Форварды и опционы — прежде всего инструменты для упрощения финансового планирования. Они снижают неопределённость и позволяют удерживать курс валюты в рамках, которые укладываются в экономику бизнеса.

Банк рассчитывает курс форварда, ориентируясь на текущие процентные ставки и динамику рынка. Маржа банка уже учтена в курсе, поэтому дополнительных расходов на форвард бизнес не несёт.

В день фиксации курса по опциону необходимо будет заплатить опционную премию — процент от суммы сделки. Это плата за возможность отказаться от исполнения опциона. На размер премии влияет срок опциона, фиксируемый курс и то, как сильно колеблется курс валютной пары.

Подбор и использование подходящих инструментов для снижения риска называют хеджированием. В случае с валютным риском — валютным хеджированием. Например, можно сказать, что, заключая форвард на тысячу долларов через месяц и фиксируя для себя курс, компания хеджирует риск обесценивания рубля.

Важно понимать, что курс на рынке через месяц может быть выгоднее зафиксированного курса, и это нормально: невозможно предугадать все скачки на рынке. Компании фиксируют курс не для того, чтобы «выиграть» или «проиграть», а, наоборот, чтобы сделать результат от будущей конверсионной операции более предсказуемым.

В день фиксации курса по опциону необходимо будет заплатить опционную премию — процент от суммы сделки. Это плата за возможность отказаться от исполнения опциона. На размер премии влияет срок опциона, фиксируемый курс и то, как сильно колеблется курс валютной пары.

Подбор и использование подходящих инструментов для снижения риска называют хеджированием. В случае с валютным риском — валютным хеджированием. Например, можно сказать, что, заключая форвард на тысячу долларов через месяц и фиксируя для себя курс, компания хеджирует риск обесценивания рубля.

Важно понимать, что курс на рынке через месяц может быть выгоднее зафиксированного курса, и это нормально: невозможно предугадать все скачки на рынке. Компании фиксируют курс не для того, чтобы «выиграть» или «проиграть», а, наоборот, чтобы сделать результат от будущей конверсионной операции более предсказуемым.

Хеджирование — это не разовая акция, а стратегия. Чтобы выстроить стратегию, нужно понимать экономику предприятия, составить график валютных платежей, просчитывать каждый шаг и фиксировать курс тогда, когда вам это выгодно. Другими словами, компания получает положительный суммарный финансовый результат.

Валютный курс можно взять под контроль

Расскажем подробнее, как можно планировать финансовый результат при работе

с непредсказуемым курсом

с непредсказуемым курсом

Мы подготовили инструкцию, которая поможет спланировать стратегию хеджирования и защитить бизнес от валютного риска:

1. Оценить, есть ли в бизнесе валютные риски

Первый шаг для снижения валютных рисков — выявить их в бизнесе. Валютные риски возникают, когда у компании появляются расходы в одной валюте, а доходы — в другой. Или если цены в контрактах привязаны к валютному курсу. В таком случае компания не имеет дела с валютой напрямую, но финансовый результат сделок всё равно может поменяться из-за колебаний курса.

В другой статье мы подробно разобрали ещё несколько ситуаций, в которых у бизнеса появляются валютные риски: «4 ситуации, в которых возникает валютный риск».

В другой статье мы подробно разобрали ещё несколько ситуаций, в которых у бизнеса появляются валютные риски: «4 ситуации, в которых возникает валютный риск».

Чтобы понять, есть ли в бизнесе валютные риски, ответьте на вопросы:

- Есть ли у бизнеса расходы или доходы не в национальной валюте?

- Есть ли у бизнеса контракты или рублевые платежи, стоимость или размер которых зависят от валютного курса на дату оплаты?

- Есть ли у компании кредиты в валюте?

Если компания может ответить «да» хотя бы на один вопрос, то бизнес подвержен валютному риску.

2. Составить график валютных платежей и поступлений

Когда компания понимает, что валютные риски есть, их нужно изучить. Важно знать, в какие даты нужно иметь валюту для оплаты контрагентам или, например, в какие даты компания собирается менять валютную выручку на рубли. Когда составлен график платежей, которые подвержены валютному риску, и есть понимание, в какие дни проявляются риски, будет проще их снижать.

Можно сделать таблицу для всех платежей и денежных поступлений, связанных с валютой. Для каждого платежа нужно указать, какой валютный курс закладывался при планировании, то есть когда компания заключала контракт. Затем для каждого платежа указать, какой валютный курс комфортен с учётом текущего рынка.

Например, фабрика по пошиву одежды решила в следующем месяце купить импортную ткань за валюту. Сумма поставки — 10 000 $. Руководство фабрики согласилось на сделку, исходя из того, что доллар будет равен примерно 73 ₽. Максимальный курс, который позволит хоть что-то заработать на одежде из этой ткани — 76,5 ₽. Если доллар будет стоить дороже, экономика фабрики не сойдётся: поставка тканей обойдётся слишком дорого, одежду придётся продать без маржи.

Данный пример имеет гипотетический характер и не гарантирует аналогичной ситуации в будущем.

Запись по поставщику тканей в таблице будет выглядеть примерно так:

Можно сделать таблицу для всех платежей и денежных поступлений, связанных с валютой. Для каждого платежа нужно указать, какой валютный курс закладывался при планировании, то есть когда компания заключала контракт. Затем для каждого платежа указать, какой валютный курс комфортен с учётом текущего рынка.

Например, фабрика по пошиву одежды решила в следующем месяце купить импортную ткань за валюту. Сумма поставки — 10 000 $. Руководство фабрики согласилось на сделку, исходя из того, что доллар будет равен примерно 73 ₽. Максимальный курс, который позволит хоть что-то заработать на одежде из этой ткани — 76,5 ₽. Если доллар будет стоить дороже, экономика фабрики не сойдётся: поставка тканей обойдётся слишком дорого, одежду придётся продать без маржи.

Данный пример имеет гипотетический характер и не гарантирует аналогичной ситуации в будущем.

Запись по поставщику тканей в таблице будет выглядеть примерно так:

«В нашей компании есть отдел внешнеэкономической деятельности, там составляют календарный план по поставкам. В отделе точно знают, например, когда каждый заказанный нами контейнер с импортным сырьём доставят в российский порт. Мы вместе с финансовым директором и главным бухгалтером изучаем этот план и составляем график платежей. Ориентируясь на него, мы подбираем стратегию хеджирования и конкретные инструменты».

Константин Хомчук,

финансовый менеджер IVCORE

3. Определить стратегию снижения валютных рисков

Дальше нужно понять, какой стратегией следует пользоваться, чтобы снижать валютный риск. Необязательно сразу подбирать финансовые инструменты. Иногда есть возможность переложить валютный риск на контрагента. Допустим, если у компании сильная переговорная позиция и есть возможность изменить цены в контрактах. В крайнем случае риск изменения курса валют можно перенести на покупателей, например, поднять цены.

Чтобы понять, как можно снизить риск, ответьте на вопросы:

- Может ли компания изменить условия по контракту с продавцом, которому должна в валюте?

- Может ли компания увеличить цену на продукцию? Сохранится ли при этом привлекательность продукции для рынка?

Если нет возможности снизить риски по-другому, можно воспользоваться производными финансовыми инструментами.

«Допустим, если в бизнесе проявились валютные риски и вам пришлось потратить больше денег на закупку, то средства можно попробовать вернуть, увеличив наценку. Но так продукция может потерять конкурентоспособность. Также импортёры часто заранее заключают контракты на продажу товаров: то есть в случае изменения курса они всё равно не успеют поднять цену. В каждом бизнесе своя специфика, и стратегию нужно создавать индивидуально».

Алексей Родин,

финансовый советник и основатель агентства InvestArt

4. Выбрать инструмент для снижения риска

Два самых распространённых производных финансовых инструмента для снижения валютных рисков — форвард и опцион, мы уже познакомились с ними в начале статьи.

Если компания использует производные финансовые инструменты для хеджирования в первый раз, возможно, стоит начать знакомство с форварда. В день сделки, компания фиксирует только основные параметры: курс, срок, объем сделки. Не тратит никаких дополнительных денег, не отвлекает средства из оборота.

По опциону в день сделки компании необходимо уплатить опционную премию — процент от суммы опциона, что позволит отказаться от его исполнения, если рыночный курс будет выгоднее или если у бизнеса изменились задачи. Этот инструмент можно рассмотреть, если компания хеджирует некрупный платёж, или если редко работает с валютой, или пока нет уверенности, что потребуется покупать или продавать валюту в конкретный день. Если валютные платежи, наоборот, проходят часто и по устойчивому графику, можно рассмотреть форварды.

Если компания использует производные финансовые инструменты для хеджирования в первый раз, возможно, стоит начать знакомство с форварда. В день сделки, компания фиксирует только основные параметры: курс, срок, объем сделки. Не тратит никаких дополнительных денег, не отвлекает средства из оборота.

По опциону в день сделки компании необходимо уплатить опционную премию — процент от суммы опциона, что позволит отказаться от его исполнения, если рыночный курс будет выгоднее или если у бизнеса изменились задачи. Этот инструмент можно рассмотреть, если компания хеджирует некрупный платёж, или если редко работает с валютой, или пока нет уверенности, что потребуется покупать или продавать валюту в конкретный день. Если валютные платежи, наоборот, проходят часто и по устойчивому графику, можно рассмотреть форварды.

* Условия прекращения/изменения параметров сделки обсуждаются индивидуально

Мы подготовили калькулятор, в котором компания может в иллюстративных целях посчитать значения форвардного курса на покупку или продажу валюты от сегодняшнего дня. Полученные значения форвардного курса в калькуляторе представлены в качестве примера и не будут являться условием (параметром) реальной сделки.

Получить калькулятор >>>

Получить калькулятор >>>

Подробнее о различиях форвардов и опционов читайте в другой статье. Там мы рассказываем о ещё одном полезном инструменте: 3 основных инструмента, которые дают возможность снизить валютные риски в бизнесе.

5. Выбрать, где купить производные финансовые инструменты: в банке или на бирже

Производные финансовые инструменты для снижения валютных рисков можно купить на бирже или в банке. Главное отличие в том, что на бирже все инструменты стандартизированы: например, на Мосбирже можно купить фьючерсы — аналог форварда — только номиналом 1000 $ и с датой исполнения только в третий четверг последнего месяца квартала.

Чтобы купить фьючерс, нужно выбрать посредника — брокера, затем открыть брокерский счёт, заплатить комиссию биржи и брокера, а также внести гарантийное обеспечение. Это часть суммы фьючерса, которая замораживается на брокерском счёте до момента расчётов по контракту. Такой подход необходим для того, чтобы гарантировать участникам торгов исполнение обязательств по заключённой сделке.

На что хочется обратить внимание: величина гарантийного обеспечения меняется каждый день в зависимости от стороны сделки (покупка/продажа) и значения текущего рыночного валютного курса. Если движение валютного курса происходит в неблагоприятную сторону по заключённому контракту, брокер может потребовать увеличить гарантийное обеспечение, а в случае непоступления денежных средства — принудительно закрыть купленный фьючерс.

В банке форвардные сделки заключаются на любых условиях: контракт можно исполнить в удобный день и на нужную сумму. Если заключать форвард c банком (например, Сбербанком), то сделки, как правило, оформляются под лимит, а не под гарантийное обеспечение. В таком случае банк исполнит свою часть сделки без дополнительных взносов со стороны клиента, каким бы ни был рынок.

Чтобы купить фьючерс, нужно выбрать посредника — брокера, затем открыть брокерский счёт, заплатить комиссию биржи и брокера, а также внести гарантийное обеспечение. Это часть суммы фьючерса, которая замораживается на брокерском счёте до момента расчётов по контракту. Такой подход необходим для того, чтобы гарантировать участникам торгов исполнение обязательств по заключённой сделке.

На что хочется обратить внимание: величина гарантийного обеспечения меняется каждый день в зависимости от стороны сделки (покупка/продажа) и значения текущего рыночного валютного курса. Если движение валютного курса происходит в неблагоприятную сторону по заключённому контракту, брокер может потребовать увеличить гарантийное обеспечение, а в случае непоступления денежных средства — принудительно закрыть купленный фьючерс.

В банке форвардные сделки заключаются на любых условиях: контракт можно исполнить в удобный день и на нужную сумму. Если заключать форвард c банком (например, Сбербанком), то сделки, как правило, оформляются под лимит, а не под гарантийное обеспечение. В таком случае банк исполнит свою часть сделки без дополнительных взносов со стороны клиента, каким бы ни был рынок.

Что же выбрать?

Если компания уже имеет счёт на бирже и сможет выстроить стратегию снижения рисков с помощью стандартизированных инструментов, можно обращаться туда. Если нужны более гибкие условия, логичнее использовать банковские инструменты.

Мы детально разобрались в различиях инструментов хеджирования в банке и на бирже в другой статье: Особенности работы с производными финансовыми инструментами (ПФИ) на бирже и в банке.

6. Убедиться, что бухгалтер знает, как правильно учесть покупку в документах

Покупки любых финансовых продуктов нужно отражать в бухгалтерском и налоговом учёте. Перед тем как покупать форвард или опцион, необходимо обсудить операцию с бухгалтером. Важно убедиться, что он понимает, зачем и как компания планирует снижать валютные риски, и знает, как подготовить порядок отражения этих операций в бухгалтерском и налоговом учёте.

Познакомиться с методиками учёта инструментов хеджирования можно в другой статье спецпроекта. Её подготовили эксперты международной аудиторской компании KPMG: Как вести налоговый и финансовый учёт деривативов.

Познакомиться с методиками учёта инструментов хеджирования можно в другой статье спецпроекта. Её подготовили эксперты международной аудиторской компании KPMG: Как вести налоговый и финансовый учёт деривативов.

Оценить, есть ли в бизнесе валютные риски. Нужно изучить контракты и проверить, есть ли у компании операции с валютой или с привязкой к валютному курсу (валютная оговорка).

Составить график валютных платежей и поступлений. Нужно уточнить, в какие даты и в каких объёмах компания собирается продавать или покупать валюту. Составить календарный план.

Определить, как компания будет снижать валютные риски. Необязательно сразу покупать производные финансовые инструменты. Иногда, например, можно переложить часть риска на контрагентов. Если это невозможно, можно присмотреться к форвардам и опционам.

Выбрать инструмент для снижения риска. Компания может рассмотреть одни из самых распространенных производных финансовых инструментов — форварды и опционы.

Выбрать, где купить инструменты. Можно обратиться на биржу или в банк. В банке предложат более гибкие условия.

Обсудить хеджирование с бухгалтером. Он должен знать, зачем и как компания будет снижать валютные риски, чтобы корректно отразить производные финансовые инструменты в бухгалтерском и налоговом учёте.

Выводы

1

2

3

4

5

6

Чтобы защититься от валютных рисков, бизнес может зафиксировать для себя курс. Это позволяют сделать производные финансовые инструменты на бирже или в банке. Подбор и использование этих инструментов называют хеджированием валютных рисков.

Вот краткая инструкция, которая поможет сделать первые шаги в хеджировании:

Вот краткая инструкция, которая поможет сделать первые шаги в хеджировании:

Данный материал является коммерческой коммуникацией, сделанной в информационных целях, не является и не должен рассматриваться как реклама, рекомендация или оферта совершить какую-либо сделку или инвестицию. Сбербанк не действует в качестве инвестиционного советника и предоставление информации посредством данного материала не должно рассматриваться как инвестиционное консультирование или гарантия того, что озвученные и описанные в нем сделка, продукт, финансовый инструмент или услуга соответствуют Вашему инвестиционному профилю и отвечают Вашим потребностям и целям (ожиданиям). Результаты инвестирования в прошлом не гарантируют доходов в будущем.

Сбербанк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате произведенных Вами инвестиций, включая инвестиции в финансовые инструменты, продукты или услуги, информация о которых содержится в данном материале. Вы должны сделать свою собственную оценку рисков, не полагаясь исключительно на информацию, с которой Вы были ознакомлены в рамках настоящего материала. Сбербанк настоятельно рекомендует Вам до совершения какой-либо инвестиции или сделки, в том числе со Сбербанком или его аффилированным лицом, получить Ваши собственные инвестиционные, правовые, налоговые, финансовые, бухгалтерские и другие необходимые профессиональные консультации в целях обеспечения того, что упомянутые в данном материале сделка, продукт, финансовый инструмент или услуга подходят для Вашей ситуации и отвечают Вашим целям.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. Стоимость финансового инструмента может меняться (уменьшаться или увеличиваться) в зависимости от множества факторов, включая цены, значения или уровни одного или нескольких базовых активов, а результаты инвестирования в прошлом не определяют доходов в будущем. Внебиржевые производные финансовые инструменты (ПФИ), упомянутые в данном материале, подобно другим финансовым инструментам, не только могут предоставлять определенные выгоды, но и влекут за собой существенные риски. Риски, которым Вы подвергаетесь в связи с конкретной сделкой, зависят от условий такой сделки и особенностей Вашей ситуации, однако общими для внебиржевых ПФИ являются, в частности, риск неблагоприятного или неожиданного изменения размера платежей в связи с изменением стоимости/значения базового актива, финансовых или политических изменений, риск дефолта контрагента по договору или эмитента (владельца) базового актива, риски изменения правового регулирования или правоприменительной практики, риск отсутствия ликвидности и другие связанные кредитные, рыночные и иные риски. С основными рисками, связанными с заключением внебиржевой срочной сделки, вы можете ознакомиться на сайте Сбербанка по адресу: http://www.sberbank.ru/ru/legal/investments/globalmarkets/riski

Сбербанк и государство не гарантируют доходность инвестиций, инвестиционной деятельности или финансовых инструментов. Прежде чем заключать какую-либо сделку Вам необходимо тщательно проанализировать и убедиться, что Вы полностью понимаете, как условия конкретного финансового инструмента, так и связанные с этим юридические, налоговые, финансовые и другие риски (описания которых не содержится в настоящем материале), в том числе осознаете Вашу готовность понести убытки.

ПАО Сбербанк. Генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015. Лицензии профессионального участника рынка ценных бумаг Банка России: на осуществление брокерской деятельности № 077-02894-100000 от 27.11.2000; на осуществление дилерской деятельности № 077-03004-010000 от 27.11.2000; на осуществление депозитарной деятельности № 077-02768-000100 от 08.11.2000.

1) 117997, Россия, Москва, ул. Вавилова, д. 19, тел.: +7 495 500-55-50, 8 800 555-55-50.

Сбербанк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате произведенных Вами инвестиций, включая инвестиции в финансовые инструменты, продукты или услуги, информация о которых содержится в данном материале. Вы должны сделать свою собственную оценку рисков, не полагаясь исключительно на информацию, с которой Вы были ознакомлены в рамках настоящего материала. Сбербанк настоятельно рекомендует Вам до совершения какой-либо инвестиции или сделки, в том числе со Сбербанком или его аффилированным лицом, получить Ваши собственные инвестиционные, правовые, налоговые, финансовые, бухгалтерские и другие необходимые профессиональные консультации в целях обеспечения того, что упомянутые в данном материале сделка, продукт, финансовый инструмент или услуга подходят для Вашей ситуации и отвечают Вашим целям.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. Стоимость финансового инструмента может меняться (уменьшаться или увеличиваться) в зависимости от множества факторов, включая цены, значения или уровни одного или нескольких базовых активов, а результаты инвестирования в прошлом не определяют доходов в будущем. Внебиржевые производные финансовые инструменты (ПФИ), упомянутые в данном материале, подобно другим финансовым инструментам, не только могут предоставлять определенные выгоды, но и влекут за собой существенные риски. Риски, которым Вы подвергаетесь в связи с конкретной сделкой, зависят от условий такой сделки и особенностей Вашей ситуации, однако общими для внебиржевых ПФИ являются, в частности, риск неблагоприятного или неожиданного изменения размера платежей в связи с изменением стоимости/значения базового актива, финансовых или политических изменений, риск дефолта контрагента по договору или эмитента (владельца) базового актива, риски изменения правового регулирования или правоприменительной практики, риск отсутствия ликвидности и другие связанные кредитные, рыночные и иные риски. С основными рисками, связанными с заключением внебиржевой срочной сделки, вы можете ознакомиться на сайте Сбербанка по адресу: http://www.sberbank.ru/ru/legal/investments/globalmarkets/riski

Сбербанк и государство не гарантируют доходность инвестиций, инвестиционной деятельности или финансовых инструментов. Прежде чем заключать какую-либо сделку Вам необходимо тщательно проанализировать и убедиться, что Вы полностью понимаете, как условия конкретного финансового инструмента, так и связанные с этим юридические, налоговые, финансовые и другие риски (описания которых не содержится в настоящем материале), в том числе осознаете Вашу готовность понести убытки.

ПАО Сбербанк. Генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015. Лицензии профессионального участника рынка ценных бумаг Банка России: на осуществление брокерской деятельности № 077-02894-100000 от 27.11.2000; на осуществление дилерской деятельности № 077-03004-010000 от 27.11.2000; на осуществление депозитарной деятельности № 077-02768-000100 от 08.11.2000.

1) 117997, Россия, Москва, ул. Вавилова, д. 19, тел.: +7 495 500-55-50, 8 800 555-55-50.

Валютный курс можно взять под контроль

Расскажем подробнее, как можно планировать финансовый результат при работе

с непредсказуемым курсом

с непредсказуемым курсом

Можем ответить на Ваш вопрос

© Все права защищены. Проект Сбера